Você também pode ouvir o artigo!

A busca e conquista do equilíbrio financeiro é uma condição que possibilita viver em harmonia de acordo com o padrão e estilo de vida, usando o conhecimento pessoal no gerenciamento financeiro, visando assim o controle e estabilidade da entrada, saída e investimento do dinheiro.

Ao fazer o gerenciamento, será possível obter resultado para tomada de decisões evitando dívidas e mantendo uma boa reserva de emergência, por isso o equilíbrio financeiro é considerado o primeiro e essencial nível antes da liberdade e independência financeira.

A conquista do primeiro nível é essencial porque é considerado o mínimo exigido para se viver uma vida financeira mais leve, controlada e estável. Existem quatro fases dentro do equilíbrio financeiro: finanças pessoais, controle financeiro, quitação de dívidas e reserva de emergência.

Fase 1: Finanças Pessoais

O primeiro passo será adquirir o conhecimento de finanças pessoais, seja através de um curso, leitura ou treinamento. Como aqui já temos um curso completo, antes de ver como começar, entenda o porquê do conhecimento ser o primeiro passo.

Quando iniciei minha jornada rumo ao equilíbrio financeiro, aos 23 anos, eu estava lotado de dívidas, não sabia gerenciar meus rendimentos e despesas e não poupava nada. E por qual motivo? Simples! Eu não sabia o que fazer porque não tinha o conhecimento!

Não é necessário pensar muito para ver a primeira fase com nitidez – se eu quero dirigir um carro, primeiro eu tenho que aprender a dirigir antes mesmo de conseguir a habilitação.

A busca pelo conhecimento, do aprendizado de alguma habilidade ou intelecto será sempre o primeiro passo, porque ninguém nasce sabendo, além disso é preciso ter cuidado com o “achismo”, porque achar não é o mesmo que saber.

Fase 2: Controle Financeiro

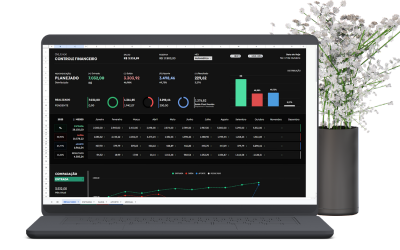

O gerenciamento é feito através de um controle financeiro, além de ser o alvo onde o conhecimento adquirido na fase anterior será colocado em prática. Esse controle pode ser através de um caderno, um app ou uma planilha, minha recomendação é que seja um app ou planilha.

Eu comecei a gerenciar minhas finanças através de uma planilha porque é possível automatizar o processo de registro de dados, dos resultados obtidos e da análise dos mesmos, isso porque o gerenciamento vai muito além de listar rendimentos e despesas.

O processo de gerenciamento envolve quatro partes importantíssimas que são a entrada, saída, investimento (reserva) e análise dos resultados entre períodos mensais, trimestrais e semestrais.

A partir dos resultados obtidos através do gerenciamento e análise, será possível começar a tomada de decisões e ações para corrigir, buscar ou melhorar os resultados obtidos, que podem ser tanto negativos quanto positivos.

Fase 3: Quitação de dívida

Na penúltima fase é onde realmente existe uma grande obstáculo a ser superado, que é a quitação de todas as dívidas, isto porque dependendo da quantidade e valores envolvidos, pode demorar bastante até pagar todas elas, porque vai depender dos rendimentos, dos quais uma parte será para as dívidas.

O problema de possuir dívidas e ser inadimplente similar à uma corrente presa ao tornozelo, que impede o crescimento financeiro. Aqui eu coloco “inadimplente” porque ter dívida não é necessariamente uma despesa ruim, mas o problema começa quando a dívida não é honrada, isto é, não é paga!

Por exemplo, ao fazer uma compra parcelada eu estou criando o compromisso de pagar o valor no futuro durante um período de tempo, logo vou ter uma dívida, o que é aceitável contanto que eu a pague corretamente até a última parcela, do contrário ela se torna um problema.

Eu digo que a dívida só é ruim quando é necessário pagar a taxa de juros pela compra ou pelo valor adquirido, e principalmente em caso de empréstimos ou uso do cheque especial, ainda mais em casos onde a dívida é contraída para suprir uma despesa imprevisível ou uma emergência.

Ao se recorrer ao crédito, seja um empréstimo ou cheque especial, presume-se que o indivíduo precisa de algum valor, mas pagará muito mais do que o necessário devido às taxas de juros sobre o mesmo, que serão aplicadas na forma de juros compostos.

Veja um exemplo real, eu já cheguei a pegar um empréstimo no valor de R$2.000 e acabei pagando mais de R$3.800 reais, então veja que é uma péssima ideia pensar em recorrer ao crédito e por isso entramos quarta fase no equilíbrio financeiro!

Fase 4: Reserva de emergência

A última fase que definirá se o equilíbrio financeiro foi atingido ou não, agora perceba que o objetivo da reserva é suprir possíveis despesas imprevisíveis e eventuais emergências, dessa forma não ficando dependente do crédito e não pagando juros pelo valor que necessita.

O que acontece na verdade ao se ter uma reserva, é o contrário do crédito em relação a taxa de juros, onde no crédito é necessário pagar, entretanto, quando se trata da reserva, os juros são recebidos pelo indivíduo. Isto mesmo! Ao se reservar um montante, os juros serão pagos a partir de um índice financeiro, por isso a reserva precisa ser investida.

Todas as economias do mundo possuem uma taxa chamada inflação, cujo objetivo é calcular o aumento de preços de produtos e serviços de forma generalizada, então é a inflação que tira o poder de compra do indivíduo. E esse é o principal motivo para investir a reserva em vez de deixá-la na conta-corrente ou guardado em casa.

Porém, a reserva não pode ficar investida em um ativo de alto risco, mas sim em um de baixo que chamamos de investimento conservador, no qual o foco é a segurança, embora com algum retorno para não desvalorizar por causa da inflação.

Existem outros dois tipos de reserva: pessoal e oportunidade, porém o foco deve ser somente na reserva de emergência enquanto estiver no equilíbrio financeiro. As outras duas só podem ser iniciadas na liberdade financeira.

Resumidamente, reserva pessoal é onde pode ser guardado os valores para objetivos de curto prazo tais como fazer uma viagem, comprar um bem específico ou mesmo para quando não tiver valor em conta, caso precise ou sinta vontade de satisfazer um desejo. Por isso, recomendo iniciar a reserva pessoal quando finalizar a reserva de emergência.

Não existe um valor final como objetivo na reserva pessoal, simplesmente vai se colocando valores lá para quando precisar, diferente da reserva de emergência que deve ser no mínimo 3x e recomendado 6x vezes a despesa fixa ou média da saída mensal.

Não é necessário ter a reserva de oportunidade se não quiser, porque ela é opcional, já que serve para comprar ativos de médio e longo prazo, seja na renda fixa ou variável, sendo assim, a formação ou não de uma reserva de oportunidade é uma opção de escolha.

Para finalizar essa última parte da quarta fase, entenda que você só poderá usar qualquer valor da reserva em casos de necessidade ou emergência, quando não tiver o suficiente em conta, não para satisfazer desejos e vontades.

Conclusão

A vida será muito melhor sem ter dívidas, sem depender do crédito para tudo, sabendo que pode contar com uma reserva em caso de imprevistos, quando não tiver disponível em conta, mas para conseguir tudo isso, será necessário antes adquirir o conhecimento de finanças pessoais através da educação financeira.

A superação de cada fase é uma jornada de curto período de tempo, podendo variar de acordo com a condição atual em que a pessoa se encontra, mas para não piorar a situação, deve se respeitar a regra de conclusão de cada fase sem pular nenhuma.

Ao se conquistar o equilíbrio financeiro, o indivíduo poderá iniciar a liberdade financeira para formação de patrimônio iniciando pela reserva pessoal e investimentos na renda variável.